Может ли неясность в отношении объемов нефти из России стать следующим предметом спора?

Сплоченность между Россией и Саудовской Аравией, двумя крупнейшими членами ОПЕК+, вскоре может подвергнуться испытанию. Обеим странам нужны высокие цены на нефть для финансирования своих расходов. Но неясно, выполняет ли Россия требования картеля о сокращении добычи. Растущая доля Москвы на таких рынках, как Индия и Китай, подрывает позиции Эр-Рияда и может стать еще одним источником трений.

Встреча ОПЕК+ 4 июня уже выявила разногласия внутри группы. Объединенные Арабские Эмираты получили более высокую квоту на добычу на 2024 год за счет Анголы и Нигерии, в то время как Саудовская Аравия предпочла одностороннее сокращение на 1 миллион баррелей в сутки в июле.

Может ли продукция России стать следующим предметом спора? Страна, вероятно, производит больше своей квоты. Данные по экспорту практически не свидетельствуют о сокращении поставок, вопреки обещанию Москвы сократить производство примерно на 5% в марте. В сноске, отмечающей объем добычи в России на 2024 год в последнем отчете ОПЕК, говорится: «в настоящее время страна работает со вторичными источниками для обновления показателей добычи». Это указывает на то, что ясность в отношении его поставок далека от абсолютной.

Россия также захватывает долю рынка Саудовской Аравии в Азии. Индия импортировала рекордные 1,96 млн баррелей в день из России в мае, что превышает ее совокупные закупки у Саудовской Аравии и Ирака. Россия также претендует на долю китайского рынка, конкурируя с другими производителями ОПЕК+, предлагая более низкие цены.

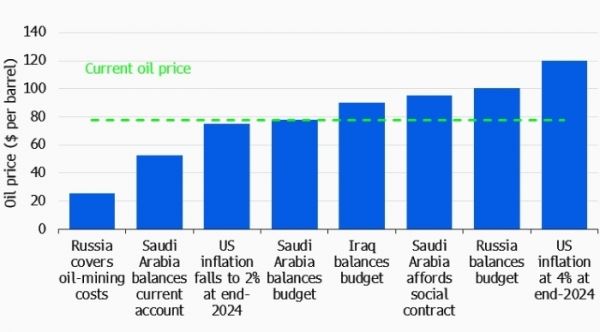

Последнее одностороннее сокращение показывает, что Саудовская Аравия стремится поддерживать высокие цены на нефть, чтобы удовлетворить свои потребности в расходах. Королевству требуется цена на нефть выше 80 долларов за баррель и, вероятно, ближе к 100 долларам за баррель для удовлетворения бюджетных потребностей, внутренних расходов своего фонда национального благосостояния и расходов по социальному контракту.

Наша декомпозиция факторов, определяющих цены на нефть, показывает, что, несмотря на два раунда сокращений со стороны ОПЕК+, избыточное предложение ведет к снижению цен. Источником этих дополнительных баррелей, скорее всего, будет Россия, а также Иран и Венесуэла. Между тем вклад спроса был небольшим, но положительным.

Саудовская Аравия и Россия уже давно борются за долю рынка. Теперь, когда обе стороны отчаянно нуждаются в наличных деньгах, а достоверность данных о добыче в России ставится под сомнение, еще одно столкновение не стоит исключать.

Автор статьи: Зиад Дауд — главный экономист по развивающимся рынкам Bloomberg Economics. Ранее он работал главой экономического отдела в QNB Group и экономистом в Fulcrum Asset Management.

Источник: profinance.ru